工作久了,人们或多或少都会经历“跳槽”这件事儿。工作越久,“跳槽”对一个人的影响也越大,需要关注的问题也越多,我们学税法,关注的点当然仍在税收政策上。

现行个人所得税法对综合所得执行按月或按次预扣预缴,年终汇算清缴的政策。其中,扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理扣缴申报。纳税年度终了再由纳税人通过办理综合所得年度汇算清缴,税款多退少补。

预扣预缴具体计算公式如下:

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

若纳税人年度中间更换工作,预扣预缴个税会发生中断,新任职、受雇单位办理预扣预缴时,往往衔接不到位,无法最大程度的保障纳税人的利益。可能有的人会说,预扣预缴即使多缴了税款,汇算清缴还是会退的嘛,没有多大关系。但是真实情况是,一方面我们需要考虑货币时间价值,另一方面,汇算请教时会有一部分政策红利,比如2019年度纳税人年度汇算需补税但年度综合所得收入不超过12万元的,或者纳税人年度汇算需补税金额不超过400元的,可以免于汇算清缴。若纳税人正好处于上述免于汇算清缴的范围之内,那预扣预缴环节预缴的税款,也无法退回,无法享受上述政策红利。前段时间,国家税务总局公告2020年第13号调整了部分纳税人个人所得税预扣预缴方法,这个问题变得更加复杂。基于上述理由,我们有必要梳理一下年度中间入职人员个人所得税预扣预缴的政策细节。

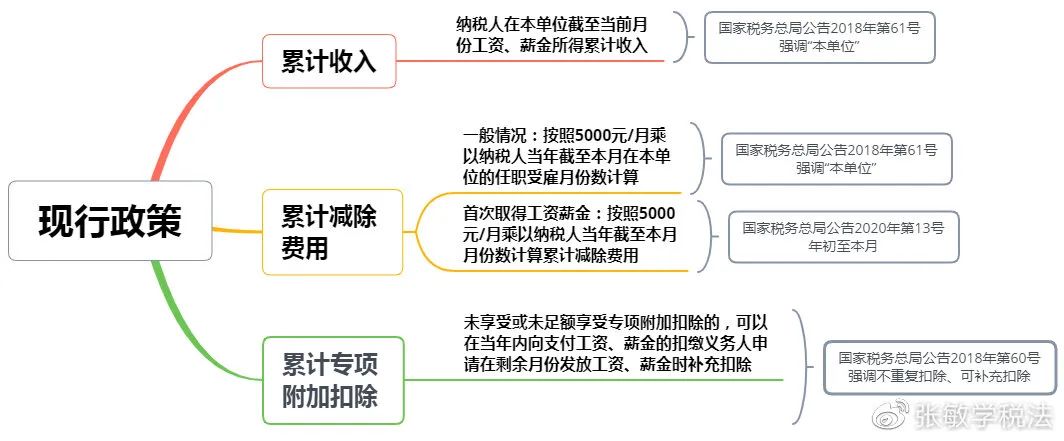

在分析具体问题之前,我们有必要了解一下基础政策下的几个基本概念:

从上述基础政策来看,纳税人年度中间更换工作,“累计减除费用”要和“累计收入”确认配比,只考虑在“本单位”任职、受雇的月份,而“累计专项附加扣除”提到“本单位”的同时,强调不得重复扣除,并可以补充扣除。最优解是将离职(没工作)期间的专项附加扣除及时在新入职、受雇单位开始预扣预缴个税时申报扣除。纳税人和预扣预缴单位常出现的问题就是将“累计专项附加扣除”和“本单位”的“累计收入”配比,只考虑了本单位任职月份的扣除,忽略了离职期间的专项附加扣除。(此处,《个人所得税扣缴申报指引》中有异议,暂定)

【提示】由于大病医疗支出只能在汇算请教时扣除,预扣预缴的专项附加扣除,不考虑大病医疗支出。另外,由于“累计专项扣除”和“累计其他扣除”,由于都是和任职受雇单位相关,离职期间不发生,所以这里就不展开了。

【案例】某纳税人2020年3月底离职,2020年7月开始重新就业,每月从新任职单位领取扣除社会保险费用及住房公积金后的收入为18000元。专项附加扣除内容包括住房租金1500/月、继续教育400/月。【解析】

7月应预扣预缴应纳税所得额=18000-5000-1500×4-400×4=5400(元)

应预扣预缴个人所得税=5400×3%=162(元)

【提示】

基本政策下,累计减除费用只能考虑7月份在“本单位”任职受雇的月份;专项附加扣除,可以将4-6月离职期间未扣除的专项附加扣除也考虑进来,合计扣除4个月的专项附加扣除。

当然,专项附加扣除的计算不具有强制性,纳税人和扣缴义务人也可以选择只扣除7月份的专项附加扣除,或在汇算清缴时再扣除专项附加扣除。

若只扣除7月份的专项附加扣除,应预扣预缴个人所得税=(18000-5000-1500-400)×3%=333(元),多预扣预缴171元个人所得税。

对一个纳税年度内首次取得工资、薪金所得的居民个人,扣缴义务人在预扣预缴个人所得税时,可按照5000元/月乘以纳税人当年截至本月月份数计算累计减除费用。

首次取得工资、薪金所得的居民个人,是指自纳税年度首月起至新入职时,未取得工资、薪金所得或者未按照累计预扣法预扣预缴过连续性劳务报酬所得个人所得税的居民个人。两类例外情况:(1)本年度已经任职受雇后跳槽的纳税人;(类似上例)(2)本年度已经取得采用累计预扣预缴法扣缴过个人所得税的劳务报酬所得的纳税人。(保险营销员、证券经纪人、学生实习)根据该政策,上例的纳税人由于不满足“纳税年度未取得工资薪金所得”的条件,所以更换工作预扣预缴个税时,仍然采用上例的方法预扣预缴个税。若纳税人,上年年底跳槽,本年7月份重新任职受雇,那预扣预缴的计算方法会发生变化:某纳税人2020年3月底离职,2020年7月开始重新就业,每月从新任职单位领取扣除社会保险费用及住房公积金后的收入为18000元。专项附加扣除内容包括住房租金1500/月、继续教育400/月。若某纳税人2019年12月底离职,其他条件不变。2020年7月预扣预缴个税的计算方法如下:7月应预扣预缴应纳税所得额=18000-5000×7-1500×7-400×7=-30300(元),小于0,无需预扣预缴个人所得税。对一个纳税年度内首次取得工资、薪金所得的居民个人,扣缴义务人在预扣预缴个人所得税时,可按照5000元/月乘以纳税人当年截至本月月份数计算累计减除费用。专项附加扣除,由于本年度一直未扣除,也可以自年初计算至本月,合计7个月。相比原政策下,只能扣除7月的一个5000,现在可以多扣6个月的减除费用。使用新政策时,注意上面提到的两类例外情况,一类是例题中提到的本年度已经有过工资薪金所得的纳税人;另一类就是已经取得过连续性劳务报酬的纳税人(例如,某毕业生2021年2-3月毕业前实习,采用预扣预缴法扣缴过个税,7月正式入职,那么也要按原来的基本政策扣缴个税,而不能采用新政策扣缴个税)。现行政策下预扣预缴个税时,减除费用和专项附加扣除累计月份确定时,可以按下面的内容分别处理: